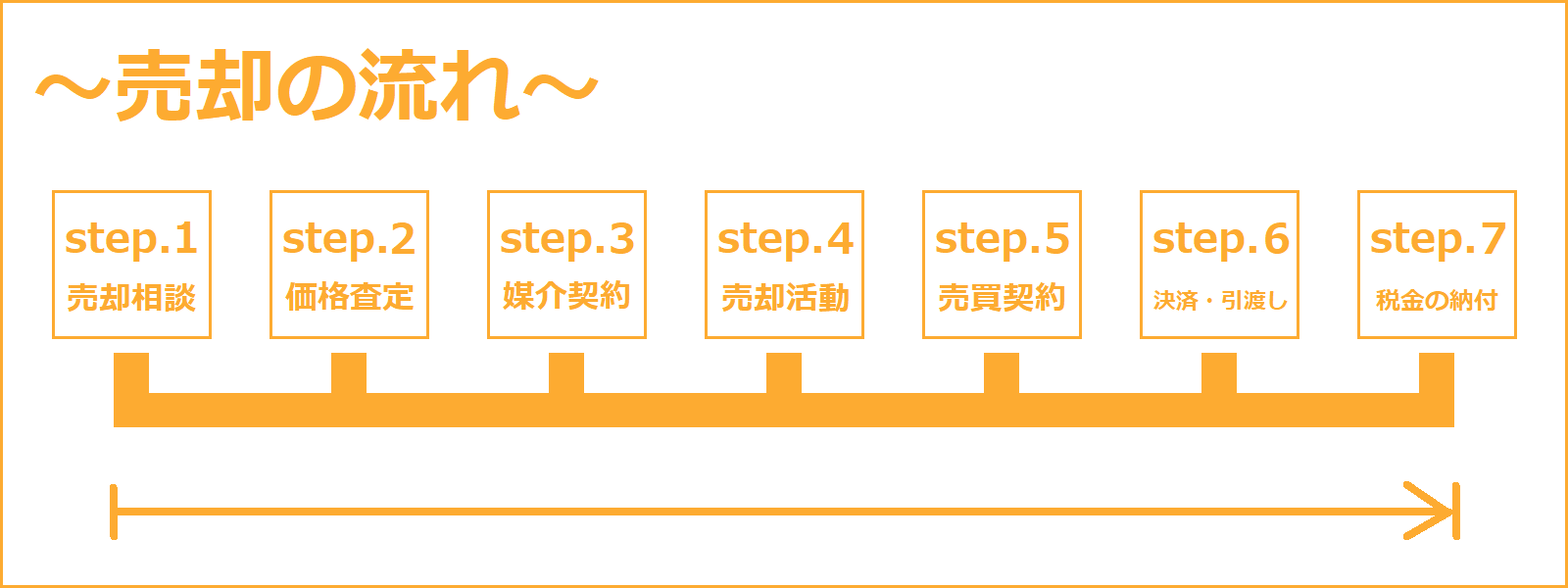

step1-1 売却の理由や希望条件を整理する

不動産の売却を検討するに至った理由は、お客様の事情により様々です。

主な理由として、ライフスタイルや家族構成の変化、経済状況や環境の変化に伴うものが挙げられます。

お客様の売却の目的や動機によって、売却方法やご提案内容が変わってきます。

まず始めに、不動産の売却をする理由を整理しましょう。

例えば、「家族が増えたので、今の家を売却して、もう少し広い家に引っ越したいので、売却したい。」「相続した不動産を売却したい。」など、なぜ売却を検討しているかを明確にしましょう。

また、「いつまでに売却したい」や「いくらで売却したいなど」、売却の希望条件を考えてみましょう。

このように売却の理由を整理をすることで、売却価格や売却時期などの希望条件の確認ができ、売却後の新居を購入するか賃借するか、本当に不動産を売却する必要があるのか、など今後の売却計画を練りやすくなります。

step1-2 住宅ローンの残債を確認する

現在、住宅ローンの支払いがあるか確認しましょう。

売却時に住宅ローンが残っているようであれば、住宅ローンを完済し、抵当権の抹消をする必要があります。

売却価格が住宅ローンの残債を下回ってしまうと、残りのローンに対してお金を用意しなければならなくなってしまいます。

現在の住宅ローンの残債より安く売却をしないように、しっかりと住宅ローンの残債を確認し、売却計画を立てましょう。

step1-3 売却に必要な書類を確認する

不動産の売却時には、様々な書類が必要となります。

売主様にも査定・売却活動・売買契約・決済など売却を行う手続きの中で必要な書類をご用意して頂きます。

万が一、紛失等により手元に書類がない場合、再取得や確認の手続きが必要になり、物件の売却までに時間を要してしまいます。

また、購入者が検討する中で、情報の提示が遅れてしまうと、販売活動においても不利になってしまいます。

なるべく早期の売却が実現できるように、事前の必要書類の確認を行いましょう。

売却時に必要なものを挙げると

◯・・・必要書類 △・・・場合により必要 ・・・不要

| 必要な書類 | 必要な理由 | 土地 | 戸建て | マンション |

| 登記済証(権利証)または登記識別番号 | 所有権の移転登記の際に必要な為。 | ◯ | ◯ | ◯ |

| 境界確認書(筆界確認書)・境界確定図 | 土地の正確な面積や隣地との境界が明確か確認をするため。 | △ | △ | × |

| 建築確認済証・検査済証 | 建築基準法に適合して建築されているか確認をするため。 | △ | △ | △ |

| 建築設計図書・工事記録書等 | どのように設計・工事されたか確認をするため。 | △ | △ | △ |

| 固定資産税納税通知書・固定資産税評価証明書 | 固定資産税の確認、不動産取得税の算出の際に課税標準額を確認するため。 | ◯ | ◯ | ◯ |

| マンションの管理規約・使用細則 | マンションの使用ルールや管理内容を確認するため。 | × | × | ◯ |

| マンションの維持費等の書類(管理費、修繕積立金、管理組合費、町内会費、等) | 購入者が入居後に負担すべき費用を確認するため。 | × | × | ◯ |

| 耐震診断報告書・アスベスト使用調査報告書等 | 耐震診断等を行っていたか確認をするため。 | △ | △ | △ |

| 地盤調査報告書・住宅性能評価書・既存住宅性能評価書等 | 購入者にとって有益な情報になるため。 | △ | △ | △ |

| 購入時の契約書・重要事項説明書・パンフレット等 | 売主側が把握している情報の確認のため。 | △ | △ | △ |

| ローン残高証明書・ローン返済予定表 | 現在の住宅ローンの残債を確認するため。 | △ | △ | △ |

| 身分証明書 | 本人確認を行うため。共有名義の場合、共有者全員分が必要。 | ◯ | ◯ | ◯ |

| 印鑑証明書・実印 | 登記申請の際に必要。共有名義の場合、共有者全員分が必要。 | ◯ | ◯ | ◯ |

| 住民票 | 登記上の住所と売主の現住所が異なる場合に必要。 | ◯ | ◯ | ◯ |

| 銀行口座書類(銀行通帳等) | 売買代金の振込先を確認するため。 | ◯ | ◯ | ◯ |

この他にも案件により追加の書類が必要になる場合があります。

全ての書類を事前に用意する必要はありませんが、手元に何の書類があるかは確認しておきましょう。

万が一、手元にない場合や紛失していた場合でも再取得や別の方法で確認が出来ますので、ご安心ください。

再取得の方法や確認方法をご相談時にご説明させて頂きます。

step1-4 売却の相談をする

当社では、不動産の売却をご検討されているお客様全てに無料で売却相談を受付ております。

ご相談時には、主に売却までの流れ・売却時の諸経費・必要書類・売却時の注意点・確認事項などをご説明を行い、売主様にとって満足が出来る売却が出来る様に、売主様のご事情をヒアリングし、最善の売却方法をご提案しております。

step2-1 売却価格の査定を依頼する

売却予定の不動産がいくらで売れるか、実際に査定してみましょう。

当社では、簡易査定と訪問査定を行っております。

①簡易査定とは?

周辺の売り出し事例や成約事例、公示価格や路線価などを参考にし、机上で査定する方法になります。

スピーディーな査定が出来るのが特徴ですが、訪問査定と比べ綿密な調査や確認を行わないため、査定金額に差異が生じやすいです。

とりあえず価格を知りたいお客様におすすめです。

②訪問査定とは?

実際に売却予定の不動産にご訪問し、実物の確認や綿密な調査をする査定方法になります。

主に建物や室内の状態・土地の形状や接道状況・日当たりや眺望・建物周辺環境等を確認し、更に行政庁や法務局等で法規制やインフラ状況を確認し、綿密な調査を行います。

簡易査定で得た情報に加え、ご訪問で確認した情報と行政庁等で調査した情報を踏まえ、実勢価格に見合った詳細な査定金額をお伝えします。

綿密な調査や確認を行う為、査定結果までに数日を要する事があります。

あらかじめご了承ください。

より詳細な査定金額を知りたい方におすすめです。

step2-2 売却価格の査定結果を確認する

売却価格の査定書を交えながら、売り出し価格の打ち合わせを行います。

「希望の価格に見合っているのか」などお客様のご希望条件と照らし合わせながら、売り出し価格を決定します。

訪問査定時に行った調査・確認結果を踏まえ、セールスポイントやネガティブポイントをお伝えし、お客様にも対象不動産の現状を把握して頂きます。

これから売却する不動産のセールスポイントやネガティブな部分を知る事は、今後の売却計画を立てる上で重要になります。

以上の事を踏まえ、売却をするかどうか再確認して頂き、問題がなければ媒介契約の締結に入っていきます。

step3-1 媒介契約を締結する

売却査定の結果に問題がなく正式に売却を決定されましたら、当社とお客様とで媒介契約を締結します。

媒介契約とは、不動産の売買・交換・賃貸借の取引の依頼に伴い、依頼する業務の内容や仲介手数料等を取り決め、宅地建物取引業者と依頼者との間で行う契約のことを言います。

仲介業務におけるトラブルを防ぐためのものになり、宅地建物取引業者は依頼者との間で媒介契約を締結するよう法的に定められております(宅地建物取引業法第34条の2)

媒介契約には、「専属専任媒介」「専任媒介」「一般媒介」の3種類があります。

基本的な内容は同じですが、それぞれの媒介契約によって内容が異なり、媒介契約時にどの媒介契約にするか取り決めます。

「専属専任媒介」とは?

◆ポイント1

・専属専任媒介は、依頼者が他の宅建業者に重ねて売買または交換の媒介・代理を依頼する事ができません。

・専属専任媒介の場合、依頼者が自ら見つけた相手方とも契約をする事ができません。

専属専任媒介契約を締結した依頼者は、専属専任媒介契約を締結した業者を通さなければ全ての取引ができないことになります。

◆ポイント2

専属専任媒介契約を依頼された宅地建物取引業者は、依頼者に対して下記の義務を負います。

・売買物件を指定流通機構(レインズ)に5営業日以内に登録をしなければなりません。

・1週間に1回以上の業務処理状況等の報告を依頼者にしなければなりません。

・専属専任媒介契約の有効期間は3ヶ月以内で締結をしなければなりません。

「専任媒介」とは?

◆ポイント1

・専任媒介は、依頼者が他の宅建業者に重ねて売買または交換の媒介・代理を依頼する事ができません。

・専任媒介の場合、依頼者が自ら見つけた相手方とは契約ができます。

専任媒介契約を締結した依頼者は、専任媒介契約を締結した業者を通さなければ取引ができませんが、自ら見つけた相手とは取引ができることになります。

◆ポイント2

専任媒介契約を依頼された宅地建物取引業者は、依頼者に対して下記の義務を負います。

・売買物件を指定流通機構(レインズ)に7営業日以内に登録をしなければなりません。

・2週間に1回以上の業務処理状況等の報告を依頼者にしなければなりません。

・専任媒介契約の有効期間は3ヶ月以内で締結をしなければなりません。

「一般媒介」とは?

◆ポイント1

・一般媒介は、依頼者が他の宅建業者に重ねて売買または交換の媒介・代理を依頼する事ができます。

・一般媒介の場合、依頼者が自ら見つけた相手方とも契約ができます。

・一般媒介契約には、「明示型の一般媒介契約」と「非明示型の一般媒介契約」があります。

「明示型の一般媒介契約」は、依頼者が依頼した宅建業者以外の宅建業者に依頼した場合に報告義務を負う契約になります。

依頼者が明示型の一般媒介契約で依頼した宅建業者以外の宅建業者に重ねて依頼した場合、明示型の一般媒介契約で依頼した宅建業者に「重ねて依頼した業者の名前・所在地」を報告しなければなりません。

「非明示型の一般媒介契約」は、依頼者が依頼した宅建業者以外の宅建業者に依頼した場合に報告義務を負わない契約になります。

依頼者が非明示型の一般媒介契約で依頼した宅建業者以外の宅建業者に重ねて依頼した場合、非明示型の一般媒介契約で依頼した宅建業者に「重ねて依頼した業者の名前・所在地」を報告する必要はありません。

専任媒介契約を締結した依頼者は、専任媒介契約を締結した業者を通さなければ取引ができませんが、自ら見つけた相手とは取引ができることになります。

◆ポイント2

一般媒介契約を依頼された宅地建物取引業者は、依頼者に対して専属専任媒介や専任媒介にある様な義務は負いません。

・売買物件を指定流通機構(レインズ)への登録は義務付けられておりません。(法令上の制限なし)

・依頼者への業務処理状況等の報告は義務付けられておりません。(法令上の制限なし)

・一般媒介契約の有効期間に法令上の制限はありません。(原則は3ヶ月以内)

【媒介契約の比較表】

| 専属専任媒介 | 専任媒介 | 一般媒介 | |

| 他の宅建業者へ重ねて依頼が出来る | × | × | ◯ |

| 自ら見つけた相手と契約が出来る | × | ◯ | ◯ |

| 指定流通機構(レインズ)への登録義務 | ◯

(媒介契約締結日から5日以内) |

◯

(媒介契約締結日から7日以内) |

× |

| 業務処理状況の報告義務 | ◯

(1週間に1回以上の報告義務) |

◯

(2週間に1回以上の報告義務) |

× |

| 媒介契約の有効期間の制限 | ◯

(3ヶ月以内) |

◯

(3ヶ月以内) |

×

(原則は3ヶ月以内) |

step4-1 売却活動

媒介契約の締結後、満足がいく早期売却が出来る様に売却活動を行います。

①集客

媒介契約時に、取り決めた集客方法にて集客を行います。

主な集客方法は、下記の通りです。

・インターネット上へ物件の公開

・周辺地域へ物件チラシの配布

・オープンハウス等の開催

・不動産を指定流通機構(レインズ)へ登録

・既存の顧客への紹介

・独自の情報網による顧客への紹介

・不動産会社ネットワークによる顧客への紹介

インターネット上の閲覧数や問い合わせ状況、物件を紹介した顧客の反応や感想、周辺不動産の流通状況等を報告します。

状況に合わせて、売主様と協議の上、今後の売却計画を調整します。

②問い合わせ

お客様より物件の問い合わせを頂いたら、内覧の日程を調整します。

居住中の物件であれば、売主様の立ち合いが必要になり、予めご都合が良い日時をお客様へお伝えしなければなりません。

空き家の状態であれば、事前にお借りした鍵で内覧が出来るため、売主様の立ち合いは不要です。

③内覧

お問合せ時に打ち合わせた日程で内覧を行います。

内覧時には、お客様へ物件詳細等の説明を行い、お客様の意見や感想を伺います。

申込に至らない場合でも、反省点や改善点を見つけだし、売主様に報告します。

売主様と改善策を打ち合わせし、改善箇所を速やかに改善します。

④購入申込

お客様より購入の意思を頂いたら、購入申込の手続きに入ります。

購入申込の際は、お客様から不動産購入申込書の書式にて申込をいただきます。

購入申込書には、購入希望価格や購入条件(ローン特約等)が記載されています。

この申込書を受けてから、価格や購入条件の交渉に入ります。

現状の販売状況や周辺の市場の動向を確認しながら、交渉を行っていきます。

売主様が納得できる条件で売却できる様であれば、購入申込者であるお客様へ売渡承諾書という書式にて、購入申込への回答をしていだきます。

以上の手続きを終えて申込が完了となります。

申込が完了したら、不動産購入申込書と売渡承諾書の有効期限内で契約の手続きを進めていきます。

step5-1 契約の準備をする

売買契約の締結に向けて、準備を行います。

①不動産の最終調査・確認

価格査定時の調査結果に加えて、最終的な現地調査や役所調査等を行います。

売主様にも売却不動産の最終的な確認を行い、瑕疵(欠陥や不具合)の有無を物件状況報告書に記入していただきます。

確認内容の例は下記の通りになります。

※土地と建物を合わせて売却した場合

②契約締結前の打ち合わせ・必要な書類を用意する

契約内容や特約などの条件、契約をする場所や日時の打ち合わせを行います。

また、並行して売買契約時に必要な書類をご用意いだきます。

◆主に必要になるもの◇

・登記済証(権利証)または登記識別番号

・建築確認済証・検査済証

・実印

・印鑑証明書

・固定資産税納税通知書

・本人確認書類(免許証など)

・収入印紙(売買の金額により異なります)

その他、案件により追加の書類が必要になる場合があります。

③契約書類の案文の確認・調整をする

不動産の調査内容や契約締結前の打ち合わせ内容を基に重要事項説明書や契約書類の作成を行っております。

重要事項説明については、契約締結前に買主様へ説明と書面の交付を行います。

当社では、売主様にも重要事項説明と書面の交付を行っております。

契約書類については、案文が出来上がり次第、売主様と買主様に契約書類の案文をご確認いただき、最終的な調整を行います。

問題がなければ、契約締結の手続きに進みます。

step5-2 売買契約の締結

事前に打ち合わせをした場所と日時で契約の締結を行います。

当社から契約書類の内容や物件状況報告書の説明を行い、契約内容の再確認をしていただきます。

問題がなければ、不動産売買契約書に売主様と買主様の署名・捺印(実印)・印紙の貼付をし、双方に書類の交付をする事により売買契約を締結します。

手付金を受け取る契約の場合、不動産売買契約の締結後に受け取ります。

原則、手付金は売買代金の5%~20%の金額を現金または銀行振込で受取ることになります。

手付金の受領後、領収書を買主様にお渡しいただきます。

以上のような流れで不動産売買契約を締結いたします。

step6-1 決済・引渡しの準備をする

売買契約の決済と引渡しに向けて、準備を行います。

①抵当権抹消登記の準備をする(住宅ローンが残っている場合)

売買契約後に、引渡し日が確定しましたら、住宅ローンを借り入れている金融機関に連絡し、確定した引渡し日を伝えて抵当権抹消登記に必要な書類を請求します。

抵当権抹消登記は、引渡し日と同日に行うため、事前の準備が重要になります。

通常は、決済日の当日に登記の専門家である司法書士が立ち合い、抵当権抹消登記と所有権移転登記を進めていきます。

②契約の履行に必要な手続きを行う。

契約締結時に取り決めた内容は、必ず決済日・引渡し日までに完了しなければなりません。

契約の内容により異なりますが、一例として下記の内容等があります。

・売却不動産内の残置物撤去

・敷地越境物に関する周辺住人との覚書の取り交わし

・敷地境界の確定

・マンション管理組合への諸手続き など

③決済日に必要なものを用意する

◆主に必要になるもの◇

・登記済証(権利証)または登記識別番号

・実印

・印鑑証明書

・本人確認書類(免許証など)

・固定資産評価証明書

・建築確認済証・検査済証

・境界確認書(筆界確認書)・境界確定図

・売買代金の振込先となる口座の通帳・キャッシュカード

その他、案件により追加の書類等が必要になる場合があります。

④決済・引渡しを行う

決済当日は、事前に取り決めた通りに金銭や書類の授受を行います。

司法書士が立ち合いますので、売主様と買主様が用意した登記手続き書類に問題がないか確認してもらいます。

問題がなければ、登記手続きを代理してもらう為の委任状に署名・押印して頂きます。

その後、買主様より売買代金の残金や固定資産税等の精算金をお支払いいただきますので、売買不動産の鍵と関係書類等を買主様に交付します。

無事に決済・引渡しが完了した事を証明するために、物件引渡確認書に署名・押印して頂き、双方に交付します。

売買代金から仲介手数料の残金や登録免許税・司法書士への手数料などの諸経費をお支払いいただきます。

以上で決済・引渡し手続きは完了となります。

step6 税金の納付をする

売却により利益が出た場合、譲渡所得税や住民税の納付が必要になります。

①譲渡所得税

譲渡所得税は、譲渡所得から取得費や譲渡費用や特別控除額を差し引いた課税譲渡所得に対してかかります。

課税譲渡所得は、下記の計算で算出します。

| 課税譲渡所得=譲渡所得-取得費-譲渡費用-特別控除 |

譲渡所得とは?

譲渡所得とは、土地や建物等の資産を譲渡することにより発生する所得をいいます。

取得費とは?

取得費とは、売却した不動産を購入したときにかかった費用をいいます。

代表的なものとして、購入代金や建築代金・購入時の諸経費(仲介手数料等)などがあります。

建物の取得費については、購入代金又は建築代金から減価償却費を差し引いた金額になります。

譲渡費用とは?

譲渡費用とは、不動産の売却時にかかった諸経費(仲介手数料や印紙代等)のことをいいます。

特別控除とは?

特別控除とは、一定の要件を満たす場合に適用される控除のことをいいます。

代表的なものとして、居住用財産を譲渡した場合の3,000万円の特別控除などがあります。

課税譲渡所得を算出し、利益が出ているようであれば、次の計算式で譲渡所得税を計算します。

| 譲渡所得税=課税譲渡所得×税率 |

税率は、不動産の所有期間により変わります。

・不動産を売却した年の1月1日現在で、所有期間が5年以上の場合、15%の税率になります。

・不動産を売却した年の1月1日現在で、所有期間が5年以下の場合、30%の税率になります。

上記の税率に、復興特別所得税として2.1%が加算されます。

以上の計算式で算出した譲渡所得税を売却をした翌年3月15日までに確定申告し納付します。

②住民税

住民税も、譲渡所得から取得費や譲渡費用や特別控除額を差し引いた課税譲渡所得に対してかかります。

課税譲渡所得は譲渡所得税と同様に、下記の計算で算出します。

| 課税譲渡所得=譲渡所得-取得費-譲渡費用-特別控除 |

課税譲渡所得を算出し、利益が出ているようであれば、次の計算式で譲渡所得税を計算します。

| 譲渡所得税=課税譲渡所得×税率 |

税率は、不動産の所有期間により変わります。

・不動産を売却した年の1月1日現在で、所有期間が5年以上の場合、5%の税率になります。

・不動産を売却した年の1月1日現在で、所有期間が5年以下の場合、9%の税率になります。

住民税は、譲渡所得税の確定申告時に内容が市町村に伝わりますので、特に手続きは不要です。確定申告の年の6月から住民税を納付します。

以上で売却の手続きは完了となります。